Año nuevo, fiestas, celebraciones y propósitos renovados…, pero mientras el mundo comienza la nueva etapa con festividades, para muchas empresas, enero también marca el inicio de una época fundamental: la de rendir cuentas a la administración pública. Entre las tareas que deben realizar está la presentación del modelo 190.

Esta declaración anual es clave para cumplir con Hacienda y reportar todas las retenciones de IRPF efectuadas a lo largo del año anterior. Si bien puede sonar complejo o tedioso, presentarlo correctamente es algo fundamental para evitar problemas futuros.

¿Qué es el modelo 190 y para qué sirve?

Su definición es muy sencilla: el modelo 190 es una declaración fiscal que deben presentar las empresas, autónomos y otras entidades para informar sobre todas las retenciones e ingresos a cuenta realizados durante el año, ya sea en rendimientos del trabajo, actividades económicas o ciertos premios y ganancias patrimoniales.

Se presenta una vez al año y se utiliza para consolidar y reportar a la Agencia Tributaria todos los ingresos sujetos a retención de IRPF (Impuesto sobre la Renta de las Personas Físicas) efectuados durante el ejercicio completo.

Su función es que Hacienda pueda tener una visión detallada y consolidada de las retenciones realizadas, así como de los ingresos recibidos por cuenta de cada contribuyente (trabajador, colaborador, proveedor…).

Con ello, no solo se permite al organismo tributario llevar un control exhaustivo del cumplimiento fiscal, sino que también facilita el proceso de elaboración de la declaración de la renta, porque proporciona una gran parte de los datos que la integran.

👉 ¿Sabías que Factorial te ayuda a pre-rellenar la información de las nóminas que hayas introducido en el sistema y generará un archivo oficial para que puedas modificarlo y presentarlo a Hacienda? Ahorra tiempo rellenando el modelo 190.

Diferencia con otras declaraciones

El 190 es un modelo específico para ciertos ingresos y retenciones de IRPF, pero es fácil confundirlo con otros formularios similares pero diferentes. Veamos las diferencias con algunos.

Modelo 193

El 193, al igual que el 190, es también un resumen de retenciones, pero su propósito es informar sobre las que tienen lugar sobre los rendimientos del capital mobiliario.

Mientras el modelo 190 se enfoca en las retenciones de IRPF aplicadas a sueldos, actividades económicas y premios, el 193 está orientado a informar sobre las que se han practicado sobre intereses, dividendos, beneficios de fondos de inversión y otros ingresos financieros.

Por tanto, es obligatorio para aquellas empresas o entidades que practiquen retenciones sobre rentas del capital mobiliario y sirve como un resumen de la información ya presentada trimestralmente mediante el modelo 123.

El plazo de presentación también es del 1 al 31 de enero del año siguiente al ejercicio que se declara, igual que el 190.

Modelo 180

En este caso, de nuevo, la principal semejanza es que en ambos casos, se trata de resúmenes anuales de retenciones, pero cada uno abarca diferentes tipos de ingresos.

Así, el modelo 180 se centra exclusivamente en las retenciones realizadas por arrendamientos de inmuebles urbanos. Este formulario actúa como resumen anual de las retenciones ya declaradas trimestralmente mediante el modelo 115.

Por ejemplo, si tienes alquilado un local para tu actividad profesional y en la factura de alquiler se aplica una retención de IRPF, estás obligado a pagarla mediante el modelo 115 y a presentar los datos informativos mediante el 180.

Otro aspecto en común tanto con el 190 como con el 193 es que debe presentarse en el mismo plazo: del 1 al 31 de enero del año siguiente al ejercicio fiscal que se declara.

Todo lo que necesitas saber 👉🏼 Nóminas y RRHH: Modelos tributarios para empresas

¿Quién está obligado a presentarlo?

La normativa obliga a presentar el modelo 190 a todas las personas, empresas o entidades que realicen retenciones de IRPF en cierto tipo de ingresos y, además, hayan presentado de forma trimestral el modelo 111.

Rentas que se incluyen en este resumen anual

En este impreso, se engloban diversas clases de rentas sujetas a retención. Cada tipo de renta debe clasificarse y detallarse cuidadosamente, ya que representa ingresos gravados que la Agencia Tributaria rastrea para asegurar el correcto cumplimiento de las obligaciones fiscales.

Estas rentas incluyen los siguientes tipos:

- Rendimientos del trabajo: los sueldos y salarios representan el tipo de rendimiento más común reportado en el modelo 190, incluyendo tanto el salario base como cualquier tipo de retribución adicional, como horas extra o pagos por objetivos.

Además, pensiones y otras compensaciones, como las indemnizaciones por despido o jubilación, también deben reflejarse en este resumen.

- Rendimientos de actividades económicas: este apartado incluye los ingresos de actividades profesionales y de ciertas (aunque muy pocas) empresariales.

Cada factura emitida por estas personas físicas que realicen una actividad sujeta a retención debe ser incluida en esta declaración.

Por ejemplo, los servicios prestados por un arquitecto, un diseñador gráfico o un asesor fiscal están sujetos a retención cuando son contratados por empresas o entidades obligadas a practicar la retención.

- Premios y ganancias patrimoniales: en este modelo 190, los premios en metálico y en especie también están sujetos a declaración, siempre que superen un determinado importe y, por tanto, estén gravados por el IRPF.

Estos incluyen tanto los premios en efectivo (los de sorteos o concursos) como los premios en especie (vehículos, viajes u otros beneficios otorgados por una empresa o entidad).

- Ganancias patrimoniales: algunas de ellas, como indemnizaciones por despido o compensaciones económicas extraordinarias, también están sujetas a comunicación en este modelo.

Estos ingresos, aunque no constituyan un salario regular, se consideran gravables, y es obligatorio incluirlos en el resumen anual si se ha practicado alguna retención sobre ellos.

- Donaciones y aportaciones a planes de pensiones: en determinados casos, algunos pagos en concepto de donaciones y aportaciones a planes de pensiones deben declararse en el modelo 190.

Por tanto, cualquier entidad, empresa, autónomo o profesional que haya efectuado retenciones en alguno de estos conceptos, y haya presentado trimestralmente el modelo 111, está obligado a cumplimentar esta declaración.

¿Tienes todo lo necesario para cumplir con la ley laboral? (Kit gratis)

Asegúrate de que tu empresa cumpla con todas las normativas laborales de forma fácil y rápida. Este kit reúne las herramientas y recursos básicos para mantenerte al día con las obligaciones legales y evitar problemas futuros.

Presentación del modelo 190

Para presentarlo correctamente, es fundamental seguir una serie de pasos y cumplir con los requisitos técnicos necesarios. También hay que tener en cuenta los plazos establecidos por Hacienda.

Se trata de un proceso fundamental para que la declaración sea válida y para evitar errores o posibles sanciones.

Hay que tener en cuenta que la presentación debe realizarse de forma telemática, es decir, a través de la sede electrónica de la Agencia Tributaria.

A continuación, te explicamos los puntos más importantes.

¿Cómo se presenta el modelo 190?

Como hemos apuntado, el modelo 190 se presenta exclusivamente de forma telemática en la sede electrónica de la Agencia Tributaria. Esto requiere disponer de un certificado digital, sistema Cl@ve PIN o número de referencia para acceder al portal de Hacienda y completar la declaración (o subir el fichero correspondiente).

En la sede electrónica, se debe seleccionar el formulario y seguir las instrucciones para completarlo.

En este paso, puedes optar por cargar un archivo XML que contenga toda la información de los perceptores o bien rellenar manualmente el formulario. Al completar la declaración, es importante revisar cada campo para asegurar que los datos sean correctos.

Plazo para presentar el modelo 190

La presentación del modelo 190 debe realizarse entre el 1 y el 31 de enero del año siguiente al ejercicio fiscal al que se refiere.

Esto significa que el plazo es anual y fijo: cualquier retención de IRPF aplicada sobre rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales del año anterior debe quedar reflejada en este resumen y en ese plazo.

Es importante cumplir con este calendario, ya que no hacerlo se considera una actuación infractora y conlleva la imposición de sanciones.

Eso sí, en situaciones excepcionales (y previstos por la norma) en las que, por motivos técnicos, no sea posible efectuar la presentación a través de Internet en el plazo reglamentario, se puede realizar con posterioridad.

En estos casos, Hacienda permite realizar el envío durante los cuatro días naturales siguientes al cierre del plazo, es decir, hasta el 4 de febrero en estos casos.

Modificación de una declaración ya presentada

Como errare humanum est, es posible que una vez presentado, detectemos que hemos cometido algún error. Si ello ocurre, según los casos, la solución está en:

- Presentar una declaración complementaria: se utiliza para añadir información que faltó en la declaración original.

- Presentar una declaración sustitutiva: sustituye completamente la declaración presentada anteriormente.

- Corregir los datos necesarios a través de la sede electrónica: esta es la opción más sencilla, si bien tiene ciertas limitaciones y no siempre se puede utilizar.

¿Qué pasa si no se presenta o se hace fuera de plazo?

No cumplir con las obligaciones tributarias o hacerlo fuera del plazo establecido puede dar lugar a la imposición de sanciones económicas que, según el grado de retraso y la gravedad del incumplimiento, se traducirán en multas de importe fijo o variable.

Otra posible repercusión es la de la imposibilidad de acceder a beneficios fiscales en el futuro. La magnitud de la sanción dependerá de la gravedad del incumplimiento.

Te puede interesar 👉 El modelo 111 explicado de manera sencilla [y con todas las dudas resueltas]

¿Declaración sustitutiva o complementaria?

Al corregir errores en el modelo 190, es fundamental conocer la diferencia entre una declaración sustitutiva y una declaración complementaria para realizar los ajustes correctamente y evitar duplicidades o errores en la presentación.

- Declaración complementaria: se presenta cuando el declarante necesita incluir percepciones u otros datos omitidos en la declaración original. La declaración complementaria se limita exclusivamente a los apartados que contienen la información adicional, sin modificar el resto de los datos.

Este tipo de ajuste permite añadir los ingresos o retenciones que, por error, no se incluyeron inicialmente, sin necesidad de repetir toda la información.

- Declaración sustitutiva: en los casos en que se desea reemplazar o anular la declaración original debido a errores significativos en los datos ya enviados (por ejemplo, cifras incorrectas o datos de perceptores equivocados), se utiliza la declaración sustitutiva.

Al marcar el apartado correspondiente, el nuevo envío anula la declaración anterior, que queda invalidada.

Es importante asegurarse de que esta nueva presentación contenga todos los datos correctos, ya que reemplazará completamente el documento inicial.

Al margen de esto, y como ya hemos comentado antes, también existe la posibilidad de corregir el formulario a través de la página web de la AEAT. Es un sistema cómodo y rápido, pero no se puede utilizar en todos los casos.

📌 Certificado de retenciones: obligaciones y cómo prepararlo

Cómo rellenar el modelo 190

Para rellenarlo de forma correcta, puede ser de gran ayuda seguir las instrucciones proporcionadas por la Agencia Tributaria.

Pero para que te hagas con una idea general, a continuación detallamos el contenido de las principales hojas del formulario.

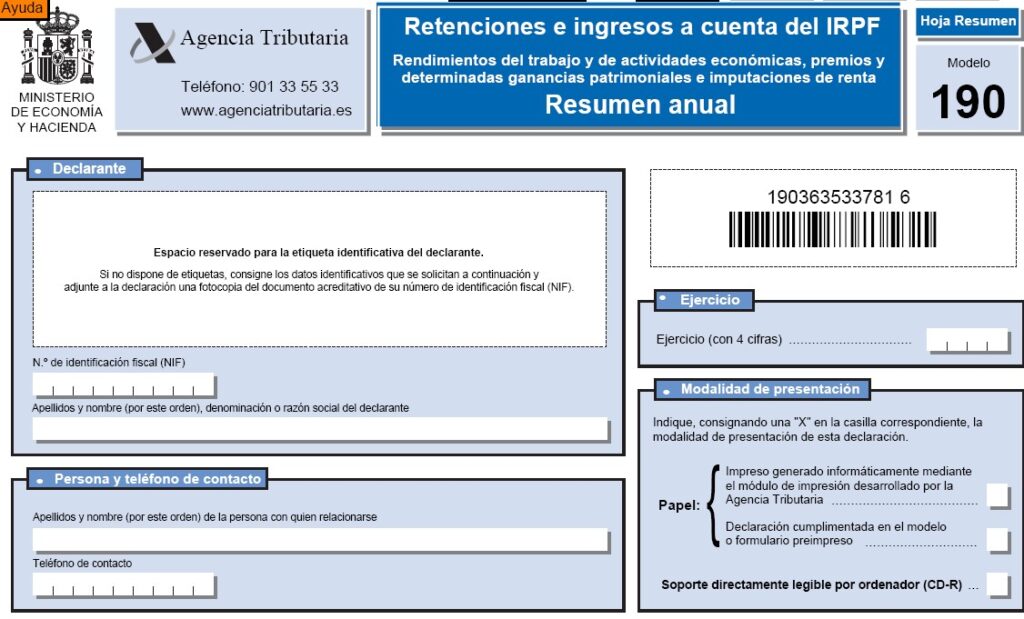

Contenido de las hojas 1 y 2

La Hoja 1 del modelo 190 contiene los datos de identificación del declarante, el ejercicio fiscal y un resumen general de las retenciones efectuadas. Aquí se debe especificar el montante total retenido y las bases declaradas.

La Hoja 2 detalla los datos de cada perceptor, como su nombre, NIF, el tipo de renta y la retención aplicada a cada uno. Es esencial revisar todos los datos antes de enviar el formulario, ya que un error en estos registros puede causar problemas.

¿Qué se incluye en las distintas claves y subclaves?

El modelo 190 organiza los distintos tipos de rentas y retenciones en claves y subclaves. Algunas de ellas son:

Clave A: Rendimientos del trabajo

La clave A recoge los distintos rendimientos del trabajo, incluyendo sueldos y salarios, indemnizaciones, etc. Aquí se incluyen subclaves para clasificar el tipo de ingresos y facilitar el desglose.

Clave B: Actividades económicas

La clave B recoge los rendimientos de actividades económicas, como los servicios profesionales. Las subclaves permiten clasificar los ingresos de actividades específicas.

Clave C: Premios y ganancias patrimoniales

La clave C es para premios y ganancias patrimoniales, con subclaves que diferencian entre premios en efectivo y en especie.

Preguntas frecuentes

¿Qué son las percepciones íntegras en el modelo 190?

Las percepciones íntegras representan el total bruto de los ingresos que un perceptor (un trabajador o un profesional, por ejemplo) ha recibido antes de aplicar las retenciones de IRPF y otros descuentos.

Este dato es fundamental porque refleja la cuantía completa del ingreso y es la base sobre la que se calculan las retenciones de IRPF.

Por ejemplo, si un trabajador tiene un salario de 2.000 euros mensuales brutos, esa cantidad sería la percepción íntegra y sobre ella se aplicaría la retención correspondiente y los descuentos que correspondan (seguridad social, por ejemplo).

¿Y los gastos deducibles?

En el apartado correspondiente a los gastos deducibles del modelo 190 se consignarán las cotizaciones a la Seguridad Social, a mutualidades obligatorias de funcionarios, detracciones de derechos pasivos, aportaciones a colegios de huérfanos, etc. que son obligatorias y se han descontado del sueldo.

Es decir, es la parte que, por esos conceptos, le corresponde abonar al trabajador y que por eso se le ha restado del importe íntegro en el momento del pago. Será gasto deducible en su declaración de la renta.

¿Cuándo se paga el modelo 190?

Hay que tener siempre en cuenta que se trata de una declaración informativa. Esto significa que no implica un pago directo a Hacienda en el momento de su presentación.

Su propósito principal es consolidar todos los datos de las retenciones de IRPF que la empresa, autónomo o entidad ha efectuado durante el año fiscal en conceptos como salarios, honorarios profesionales, premios y otros rendimientos.

Estas retenciones ya se han ingresado a la Agencia Tributaria de forma trimestral a través del modelo 111, lo cual significa que el 190 actúa solo como un informe anual de esos movimientos.

Para entenderlo bien lo mejor es un ejemplo:

Cuando una empresa retiene IRPF en una nómina o en una factura de un profesional, está obligada a ingresar esa retención a Hacienda de manera periódica (trimestralmente, en la mayoría de los casos) mediante la liquidación del modelo 111. En este formulario solo aparecen importes.

Y luego, al finalizar el año, presenta el modelo 190 que es el que contiene toda la información relativa a los perceptores y retenciones y abarca el ejercicios completo.

De este modo, aunque no representa un pago adicional, es una pieza esencial en el proceso de declaración, ya que permite a Hacienda verificar y cruzar la información de las retenciones efectuadas, asegurando que se ha cumplido con el ingreso correspondiente durante el año.

¿Cuándo debe presentar el modelo 190 una pequeña empresa?

Cualquier empresa, independientemente de su tamaño o volumen de negocio, está obligada a presentarlo si ha abonado rendimientos sujetos a retención durante el año fiscal.

Esto incluye tanto a grandes compañías como a pequeñas y medianas empresas (pymes), siempre que hayan practicado retenciones en conceptos como salarios, honorarios de autónomos, alquileres o premios sujetos a IRPF.

El plazo es el mismo: del 1 al 31 de enero del año siguiente al que se refiere.

¿Se puede consultar el modelo 190 presentado?

Sí, es posible consultarlo una vez que ha sido presentado, accediendo a la sede electrónica de la Agencia Tributaria. La consulta se puede realizar con el certificado digital, el sistema Cl@ve PIN o el número de referencia.

Desde la sede electrónica de la AEAT, se puede acceder al historial de modelos presentados y verificar el contenido o descargar una copia del formulario enviado.

¿Cómo se contabiliza?

El modelo 190 no da lugar a ningún asiento contable puesto que, al tratarse de una declaración meramente informativa, no comporta ninguna operación económica.

El que sí que se contabiliza es el modelo 111, porque genera una deuda con Hacienda y, en su caso, el pago de la misma.

Los sueldos de los trabajadores no tienen retención ¿se presenta el modelo 190?

Sí. En el modelo 190 deben incluirse todos los rendimientos del trabajo satisfechos por la empresa se haya practicado retención o no, incluidas las dietas por desplazamiento y kilometraje.

Ten en cuenta que los datos que integran esta declaración son los que utiliza la Agencia Tributaria para confeccionar la parte de los borradores de la declaración de la renta que atañe a los rendimientos del trabajo del contribuyente.

¿Cómo puede ayudarte Factorial con el modelo 190?

Factorial pre-rellenará la información de las nóminas que hayas introducido en el sistema y generará un archivo oficial para que puedas modificarlo y presentarlo a Hacienda. Ahorra tiempo rellenando el modelo 190 exportando la información que aparece con Factorial.