Estás preparando la liquidación trimestral del IVA de tu empresa (Modelo 303). Revisando la documentación y los recibos, descubres una factura sin IVA de uno de tus proveedores. Las dudas te asaltan: «¿Por qué ha eliminado este impuesto? ¿Es un error? ¿Hay algún beneficio oculto detrás de esta omisión?».

¡Tranquilo! Esta situación es, en realidad, una práctica bastante común en el ámbito empresarial, pero su uso y aplicación puede generar confusión entre quienes no están familiarizados con este tipo de facturas.

Aunque pueda sonar extraño, hay casos regulados por la ley en los que sí está permitido, e incluso es obligatorio, no cargar este gravamen en las facturas emitidas. ¿Te gustaría conocer cuándo y por qué se emiten facturas sin IVA? ¿Quieres saber cuáles son los requisitos para poder hacerlo? A continuación, te desvelamos todos los entresijos de estas facturas para que te quedes sin dudas. ¡Adelante!

¿Qué es una factura sin IVA?

Una factura sin IVA es, como su propio nombre indica, un documento de carácter mercantil que registra una transacción económica en la que no se aplica el Impuesto sobre el Valor Añadido (IVA). Al igual que el resto de facturas, su uso está regulado en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, que establece las normas y condiciones para la emisión de este tipo de facturas.

La principal diferencia con una factura convencional es que, mientras en esta última siempre aparece desglosado el impuesto correspondiente, en una factura sin IVA el gravamen puede aparecer exento (aplicándose un 0% de IVA) o directamente no estar incluido porque la operación no está sujeta al pago del impuesto.

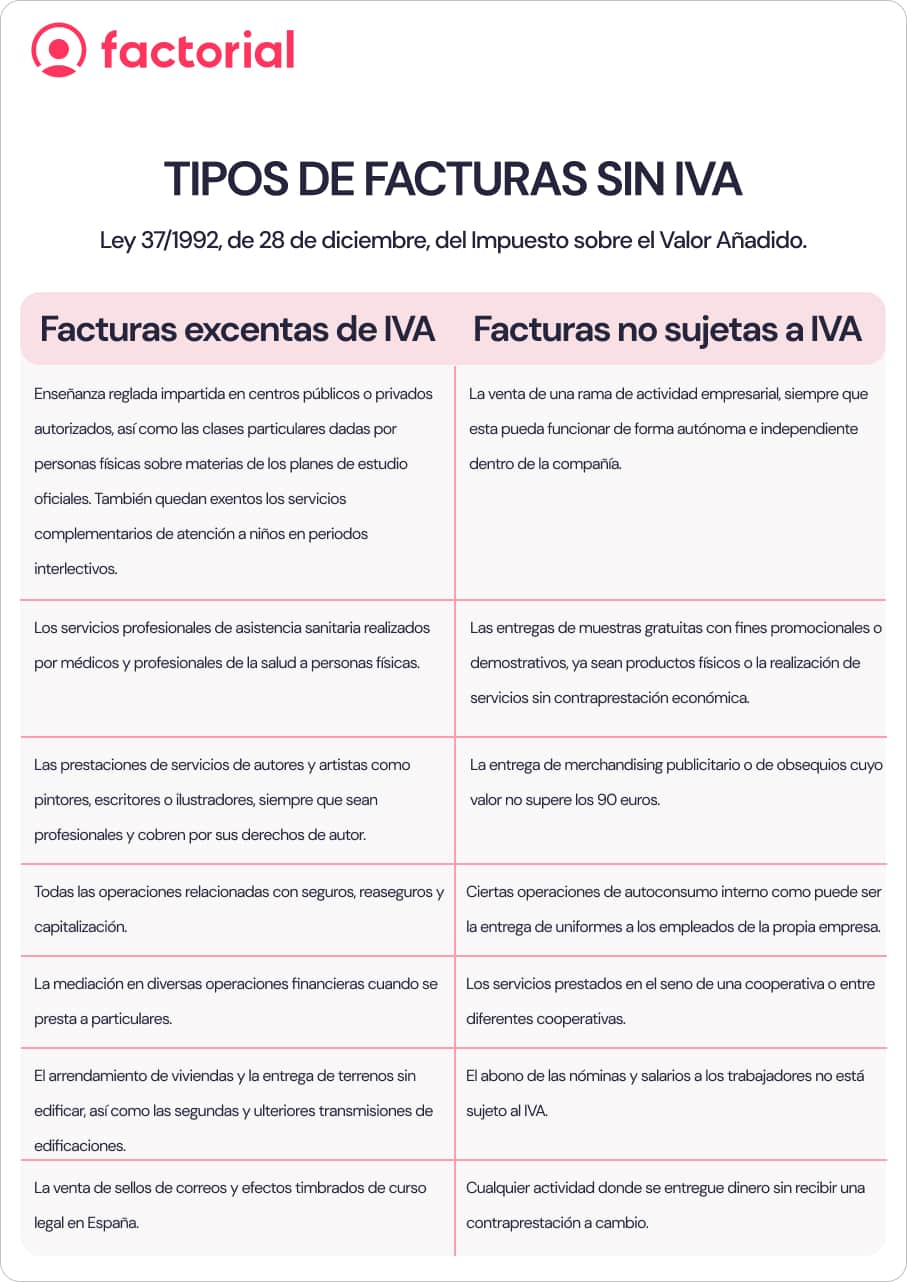

Estas dos circunstancias dan lugar a la existencia de dos tipos de facturas sin IVA: la factura exenta del IVA y la factura no sujeta al IVA. Aunque en ninguna de ellas se paga el impuesto, responden a situaciones y requisitos diferentes.

Factura exenta de IVA

Las facturas exentas de IVA hacen referencia a aquellas transacciones de compraventa de bienes o prestación de servicios que, en circunstancias normales, estarían sujetas al Impuesto sobre el Valor Añadido. Sin embargo, amparándose en la normativa, están “libres” de aplicar el IVA y, por tanto, se les aplica un tipo impositivo del 0%. En ningún caso significa que se están evadiendo impuestos.

Estas van asociadas a actividades económicas muy concretas contempladas por la ley. Nadie puede decidir por sí mismo si añadir o no el IVA a sus facturas. La exención de este impuesto en las facturas siempre estará ligada a actividades muy específicas contempladas en la normativa. Son las siguientes:

- Enseñanza reglada impartida en centros públicos o privados autorizados, así como las clases particulares dadas por personas físicas sobre materias de los planes de estudio oficiales. También quedan exentos los servicios complementarios de atención a niños en periodos interlectivos.

- Los servicios profesionales de asistencia sanitaria realizados por médicos y profesionales de la salud a personas físicas.

- Los servicios de autores y artistas como pintores, escritores o ilustradores, siempre que sean profesionales y cobren por sus derechos de autor.

- Todas las operaciones relacionadas con seguros, reaseguros y capitalización.

- La mediación en diversas operaciones financieras cuando se presta a particulares.

- El arrendamiento de viviendas y la entrega de terrenos sin edificar, así como las segundas y ulteriores transmisiones de edificaciones.

- La venta de sellos de correos y efectos timbrados de curso legal en España.

Por ejemplo, un centro de enseñanza privado que ofrece clases particulares de matemáticas a estudiantes de bachillerato puede emitir una factura exenta de IVA, ya que se trata de una actividad educativa que está contemplada por la ley para recibir esta exención.

Además de los casos anteriores, la normativa también contempla que se puede emitir una factura sin IVA en las facturas intracomunitarias, que incluyen este tributo como IVA soportado e IVA repercutido a la vez. Para que sea posible, las dos partes (comprador y vendedor) deben estar inscritos en el Registro de Operadores Intracomunitarios (ROI).

Factura no sujeta a IVA

A diferencia de las facturas exentas que sí están gravadas con un tipo impositivo del 0%, las facturas no sujetas a IVA recogen transacciones que, directamente, no cumplen los requisitos establecidos por la ley para la aplicación de este tributo.

En estos casos tan especiales, no procede ni el devengo ni la devolución del Impuesto sobre el Valor Añadido. Algunas de estos casos son los siguientes:

- La venta de una rama de actividad empresarial, siempre que esta pueda funcionar de forma autónoma e independiente dentro de la compañía.

- Las entregas de muestras gratuitas con fines promocionales o demostrativos, ya sean productos físicos o la realización de servicios sin contraprestación económica.

- La entrega de merchandising publicitario o de obsequios cuyo valor no supere los 90 euros.

- Ciertas operaciones de autoconsumo interno como puede ser la entrega de uniformes a los empleados de la propia empresa.

- Los servicios prestados en el seno de una cooperativa o entre diferentes cooperativas.

- El abono de las nóminas y salarios a los trabajadores no está sujeto al IVA.

- Cualquier actividad donde se entregue dinero sin recibir una contraprestación a cambio.

¿Cómo hacer una factura sin IVA?

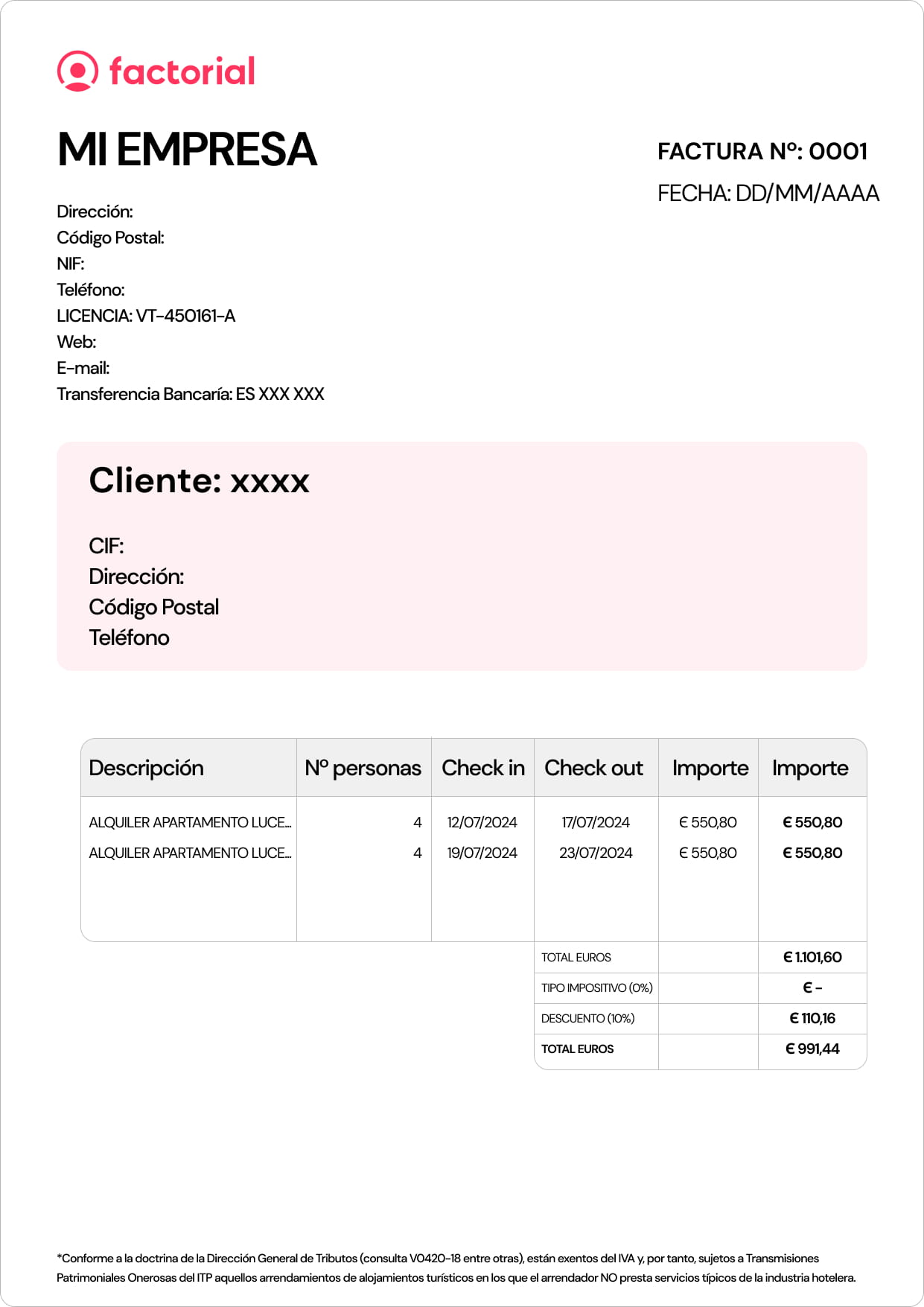

Tras haber visto cuándo se debe emitir una factura sin IVA y las dos modalidades existentes, es el momento de aprender a elaborar correctamente este tipo de documentos mercantiles.

El proceso y los datos a incluir son los mismos que en una factura tradicional con IVA con la salvedad de incluir un IVA al 0% (en las facturas exentas) o no añadir nada en este capítulo en las facturas no sujetas al Impuesto del Valor Añadido.

Eso sí, recuerda que siempre tendrás que explicitar el motivo por el que es una factura sin IVA, remitiendo a la normativa correspondiente. Es un dato obligatorio para que la Agencia Tributaria dé validez legal a la misma.

De este modo, la factura sin IVA debe incluir los siguientes datos:

- La palabra factura y la numeración correlativa.

- Los datos fiscales del emisor: Razón Social, NIF, dirección fiscal, etc.

- Información del cliente: Nombre o razón social, NIF/CIF y dirección.

- La fecha de emisión de la factura.

- Una descripción del producto vendido o servicio prestado, indicando las unidades y el precio unitario sin IVA.

- Calcular el importe total a pagar sumando los productos o servicios, sin incluir el IVA.

- Mencionar la normativa que ampara la exención o no sujeción al IVA en la factura. Recuerda que la decisión de incluir o no el IVA no puedes tomarla tú mismo.

- Completar la factura con cualquier información adicional requerida como forma de pago, cuenta bancaria, etc.

Para verlo más claro, así quedaría un modelo de una factura sin IVA correctamente cumplimentada por parte del propietario particular de una vivienda turística que emite una factura a un cliente corporativo:

¿Qué pasa si se emite una factura sin IVA cuando no corresponde?

Hasta ahora hemos visto cuándo está permitido no aplicar el IVA en una factura y cómo elaborarla correctamente. Pero, ¿qué ocurre si se incumple la normativa y se emite una factura sin IVA de forma indebida? Las consecuencias pueden ser muy graves.

En primer lugar, tiene implicaciones desde el punto de vista fiscal y tributario. Al no repercutir ni ingresar el IVA correspondiente a Hacienda cuando se debe hacer, se está cometiendo una infracción tributaria y, al detectarse, daría origen a una investigación.

Si en durante el estudio se detectan más anomalías u otros movimientos sospechosos llegan problemas más graves. Dependiendo de si se consideran faltas leves, graves o muy graves, las sanciones económicas relacionadas con la mala gestión y presentación del IVA pueden oscilar entre una multa simbólica de 60 euros hasta una cuantía que puede oscilar entre el 30% al 300% del impuesto no declarado o no satisfecho, además de los intereses.

Por si fuera poco, emitir facturas sin IVA sin ajustarse a la legalidad vigente también puede acarrear otras consecuencias como sanciones administrativas, pérdida de credibilidad y reputación, así como reclamaciones por parte de clientes y proveedores perjudicados.

Para evitar todo este cúmulo de problemas, lo mejor es actuar con prudencia y asesorarse convenientemente antes de emitir cualquier factura sin IVA. Si tienes dudas, no te arriesgues y consulta con un asesor fiscal.

Aunque son perfectamente legales cuando se cumplen los requisitos, hay que ser muy rigurosos a la hora de emitirlas para no caer en prácticas irregulares que terminan en sanciones. Trabajar con facturas sin IVA implica una gran responsabilidad y se debe actuar con máxima diligencia. La prudencia, sin duda, es la mejor aliada en estos casos.

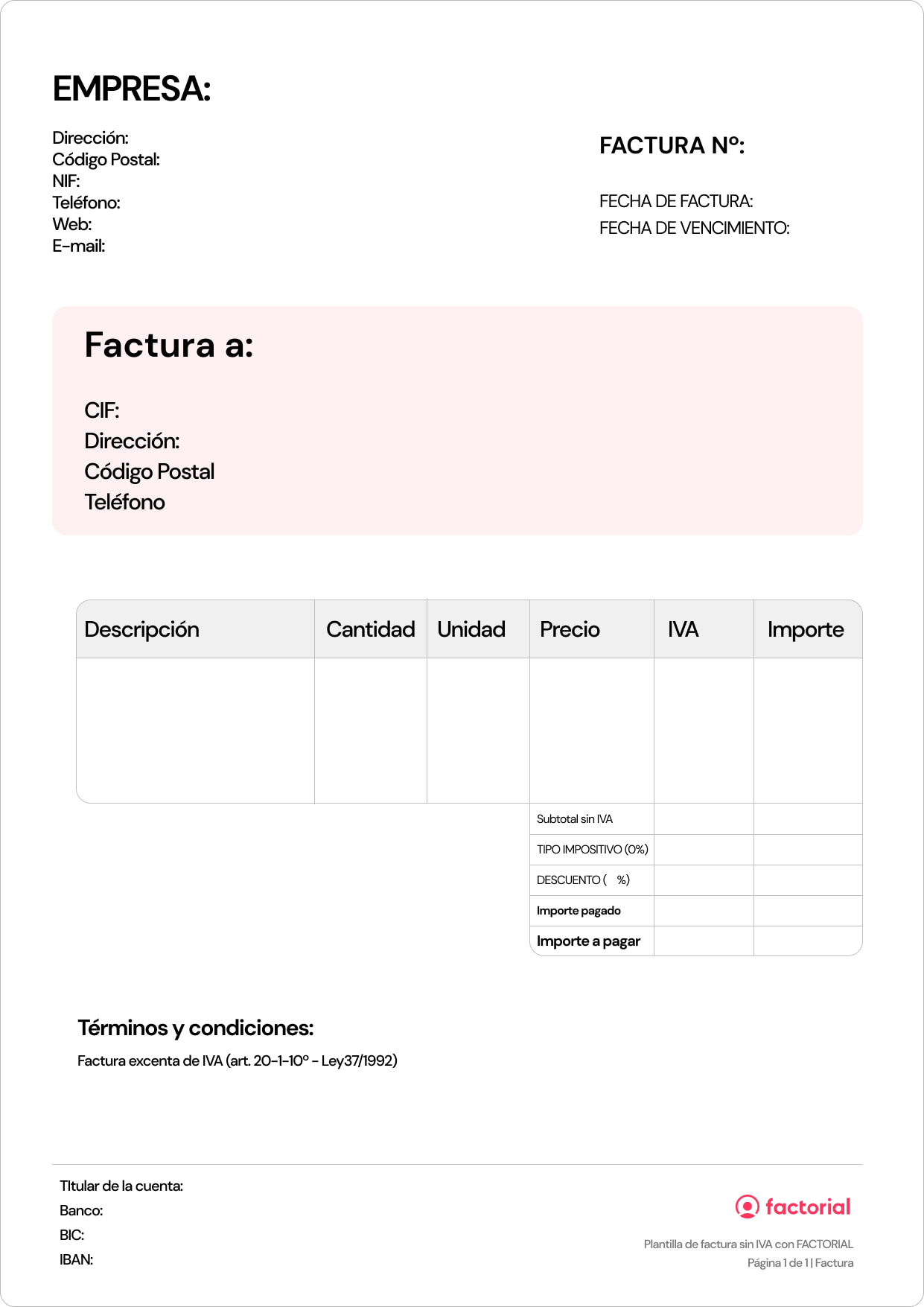

Modelo de factura sin IVA

Un modelo de factura sin IVA es esencial para autónomos y empresarios que realizan operaciones exentas de este impuesto. A continuación, te explicamos cómo crear y gestionar este tipo de facturas.

¿Qué operaciones están exentas de IVA?

Según el artículo 20 de la Ley del IVA, las siguientes operaciones están exentas de IVA:

- Servicios médicos y sanitarios.

- Servicios educativos y deportivos.

- Servicios sociales y culturales.

- Operaciones financieras y seguros

- Servicios postales y productos inmobiliarios.

- Loterías y apuestas.

- Servicios y bienes de partidos políticos.

Cómo reflejar la exención de IVA en tu factura

Cuando realices una operación exenta de IVA, es fundamental reflejar esta exención en tu factura. Debes incluir una mención a la ley y al artículo correspondiente. Por ejemplo: «Factura exenta de IVA (artículo 20. Uno. 8º b) – Ley 37/1992)».

Exención del IGIC en Canarias: Para los residentes en las Islas Canarias, la exención se refiere al IGIC. La factura debe indicar: «Factura exenta de IGIC – (Art. 10.1.3 – Ley 20/91)».

Límite de Facturación en Módulos: ¿Con IVA o sin IVA?

Desde el presente año, el Gobierno Español ha anunciado la prórroga del límite de facturación en módulos para 2024, manteniéndolo en 125.000 euros. Sin embargo, a partir de 2025 se implementará un nuevo régimen fiscal conforme a la normativa comunitaria, que incluirá un régimen en franquicia del IVA para autónomos con facturación hasta 80.000 euros.

Desde 2016, el límite de facturación en módulos debería haberse reducido a 75.000 euros, pero las circunstancias políticas y económicas han permitido mantenerlo en 125.000 euros durante siete años consecutivos. En el nuevo régimen fiscal para 2025, los autónomos tributarán en estimación directa en el IRPF, con un sistema transitorio y deducciones significativas similares a las del País Vasco y Navarra, donde los transportistas tributan en módulos para IVA y estimación directa con una reducción del 50% en el rendimiento neto para IRPF.

Además, desde el 1 de enero del 2024, se eliminaron las ayudas al combustible para transportistas debido a la estabilización de los precios de la energía y la contención del déficit público, a pesar de la incertidumbre global causada por conflictos internacionales.