En tiempos en los que no es posible aumentar el salario de las personas o asumir más costes en la empresa, adoptar planes de retribución flexible pueden ser un opción inteligente para lograr eficacia y rentabilidad en los procesos.

Según el último estudio de Factorial sobre el Estado de los Recursos Humanos, el 46% de empresas españolas consideran como prioridad trabajar en planes que tengan impacto en fidelizar y atraer al talento, como pueden ser los planes de retribución flexible o un programa de beneficios sociales.

Te mostraremos todo lo que debes saber sobre la retribución flexible y cómo ofrecerla a tu equipo.

¿Qué es la retribución flexible?

La retribución flexible es un tipo de remuneración que permite a la persona trabajadora decidir qué parte de su salario bruto destinar al consumo de productos o servicios a un coste inferior al precio de mercado. La persona es quien soporta el coste de esta retribución dentro de su sueldo pudiendo obtener interesantes reducciones fiscales.

A la empresa le permite ofrecer mejores condiciones a sus equipos sin necesidad de incurrir en costes o aumentos salariales. Entre algunos productos o servicios que se pueden acceder con la retribución flexible tenemos: gastos en comidas, seguros de salud, transporte, participaciones en la empresa, guardería…

De este modo, esta retribución tiene un doble beneficio, para el empleado al ver cómo su sueldo se incrementa y para la empresa puesto que no le supone un gasto más.

✅ Descarga gratis el ebook sobre retribución flexible

Diferencias entre retribución flexible y beneficios sociales

Es importante conocer las diferencias entre retribución flexible y beneficios ya es habitual englobar ambos términos bajo la palabra beneficios, más genérica y probablemente más neutral. Pero, como ya sabes, la retribución flexible ayuda al empleado a sacar más partido a su salario mientras que los beneficios están más ligados a la política de recursos humanos y el employer branding de la empresa.

Como empresa puedes mejorar tu imagen y la satisfacción de tus clientes drásticamente utilizando tanto beneficios como un plan de retribución flexible. Estas son las definiciones para cada uno de estos términos:

- Retribución en especie: también llamada renta en especie, es la categoría que engloba los beneficios sociales, la retribución flexible y las combinaciones de ambos.

- Beneficio social: son aquellos productos o servicios que la propia empresa ofrece al trabajador independientemente de su salario en dinero. En este caso, es la empresa la que paga íntegramente dichos productos o servicios que dependen normalmente del convenio colectivo al que esté sujeto la empresa.

- La Retribución flexible: es el tipo de retribución en especie que permite al empleado destinar una parte de su salario al consumo de productos o servicios con la finalidad de beneficiarse de exenciones de impuestos.

Si María tiene un salario bruto anual de 22.000 € y quiere pagar mediante retribución flexible el transporte a su lugar de trabajo, el importe de ese servicio se descontará de sus 22.000 €. María destina parte de su salario bruto anual para beneficiarse de exenciones fiscales.

Si María tiene un salario bruto anual 22.000 € y su empresa le ofrece ticket transporte mensual como beneficio social, el importe de estos tickets será adicional a sus 22.000 €. María no utiliza su salario bruto anual en tickets de transporte sino que disfruta de este beneficio gracias a su empresa.

La legislación para la retribución flexible en España

La retribución flexible está regulada en la legislación española. En concreto, son dos las leyes que la contemplan:

- La Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

- Y el Real Decreto 439/2007, de 30 de marzo, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y se modifica el Reglamento de Planes y Fondos de Pensiones, aprobado por Real Decreto 304/2004, de 20 de febrero.

Como habrás podido ver, el sistema de retribución flexible tiene un tratamiento fiscal muy favorable tanto para empleados como para empresas. Para que este tipo de remuneración sea considerada retribución flexible se deben cumplir las siguientes características:

- La retribución no podrá exceder el 30% del total del salario del trabajador, y no podrá minorar la cantidad de dinero a recibir equivalente al salario mínimo interprofesional (SMI).

- La base de cotización de un trabajador que hace uso de la retribución flexible no varía. Solo el IRPF es el que cambia y se reducirá dependiendo de los consumos generados.

- Es un servicio que tendrá que ser un acuerdo entre la empresa y el empleado, puesto que éste puede elegir libremente si beneficiarse o no y en ningún momento debe suponer un coste para él.

- La empresa jamás podrá imponerle este sistema de retribución salvo que esté establecido por una normativa o esté fijado en el convenio laboral.

- Se encuentran excluidos los gastos derivados de un actividad profesional directa, como podría ser los gasto de un viaje de negocios o el uso de herramientas de trabajo.

Ahorro que supone un plan de retribución flexible:

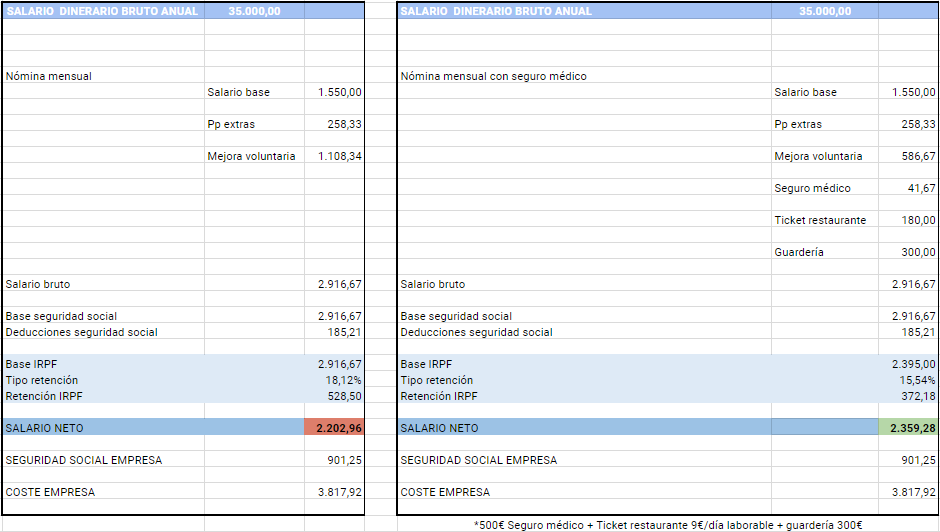

Supongamos que María y Juan tienen un sueldo de 35.000€ brutos anuales. En la columna de la izquierda puedes ver el sueldo mensual neto de María sin ningún tipo de retribución flexible y en la derecha el salario mensual neto de Juan con seguro médico, ticket restaurante y guardería.

Con el mismo sueldo (y el mismo coste para la empresa) pero recibiendo una parte de su salario en especie, Juan recibiría 156,32€ más mensualmente gracias al descuento fiscal que aporta la retribución en especie.

Ejemplos de retribución flexible

Ticket restaurante

El trabajador puede hacer uso de los ticket restaurante o comedores en su pausa para comer. Hasta 11€ diarios (en días laborales) quedarían exentos de retención de IRPF para el trabajador.

Ofrecer Tickets Restaurante simplifica la gestión de gastos de comida en tu empresa y supone para el trabajador una gran ayuda. Al reducir la base imponible del sueldo del trabajador, se reduce también la cantidad de impuestos a pagar, por lo que cada mes el empleado puede recibir más dinero sin renunciar a nada.

Seguro Médico para empleados

Las primas abonadas por la empresa en concepto de seguro médico para sus empleados pueden deducirse en el Impuesto de Sociedades hasta 500 euros por trabajador asegurado.

Para los empleados que reciban como parte de su salario un seguro médico (pudiendo ser contratado también para su cónyuge y descendientes), no tendrán que tributar por este concepto hasta un importe de 500 euros anuales por persona beneficiaria, ya que no se considera renta a efectos fiscales.

Cuotas de Gimnasio

Cada vez más son las empresas que entienden las ventajas de fomentar hábitos de vida saludables entre sus empleados que fortalezca su salud mental y física. En Factorial damos la posibilidad de contratar suscripciones a más de 1.000 gimnasios en toda España para los empleados de una empresa. Las parte de la cuota abonada por la empresa puede deducirse en el Impuesto de Sociedades.

Guardería

Los cheques guardería suponen una importante mejora en la compensación de empleados con hijos que todavía estén en el primer ciclo de educación infantil. En este caso, el importe abonado se puede deducir en su totalidad del Impuesto de Sociedades de la empresa y no existe una cantidad máxima.

Algunas bondades de ofrecer este tipo de beneficio en tu empresa son:

- Mejora la conciliación laboral y familiar de los empleados con niños.

- Reduce el absentismo laboral.

- Mejora la productividad y el clima laboral en la empresa.

Ticket Transporte

El transporte puede suponer uno de los principales gastos para un empleado. Una alternativa para aquellas empresas que están lejos de la ciudad o tienen horarios que no coinciden con los del transporte público (como aquellas que funcionan con turnos rotativos), puede ser habilitar autobuses o furgonetas que lleven a los trabajadores a sus puestos de trabajo.

También es posible ofrecer tickets de transporte con los que aumentar el poder adquisitivo del trabajador sin necesidad de incurrir en costes extra o un aumento salarial. Un empleado podrá beneficiarse de un importe máximo de 136,36€ al mes (1.500€ por año) siempre que no suponga más del 30% de su salario bruto anual.

Formación y cursos

Cada vez más se ofrece la oportunidad al empleado de formarse dentro de la propia empresa. Los planes de formación y cursos son una muy buena opción para mejorar la productividad del equipo y retener talento.

Existen iniciativas como Fundae.es, una fundación pública, que permite a las empresas ofrecer planes de formación subvencionados parcial o totalmente para sus empleados. De ese modo la mayoría de los cursos tienen coste cero para las empresas y pueden seguir formando a los profesionales de su equipo.

Las formaciones se encuentran totalmente exentas de IRPF y no tiene un límite de cantidad a gastar por su uso.

Planes de pensiones

Los planes de pensiones son una apuesta por el futuro del trabajador. Forman parte de una posible vía de retribución en especie en la nómina y mejoran la imagen de la empresa de cara al equipo humano.

Ten en cuenta, que las aportaciones a planes de pensiones se podrán deducir de la Base Imponible del Impuesto de Sociedades de la empresa, si es que esta decide colaborar y convertirlo en un beneficio mixto entre retribución flexible y beneficio social.

Acciones de la empresa (Stock Options)

No son pocas las empresas que ofrecen acciones o participaciones para complementar la retribución del empleado. En muchos casos, es uno de los principales atractivos para incorporar talento al equipo humano.

Si estás pensando en ofrecer acciones o participaciones en tu empresa debes saber que estas acciones están exenta en el IRPF de los trabajadores hasta 12.000 euros anuales según el art. 42.3.f LIRPF y el 43 del Reglamento.

Vivienda

Como empresa puedes ofrecer una vivienda de tu propiedad al empleado, y sea él quien asuma el coste como retribución flexible. En este caso, el uso de una vivienda que sea propiedad de la empresa tendrá una exención del 10% del valor catastral.

Uso de vehículos

Existen otros beneficios que puedes ofrecer a tu empleado tales como el uso de automóviles que pueden agilizar los desplazamientos de su día a día. Imputará como pago en especie el 20 % del valor de mercado del vehículo. En caso de que el vehículo no sea propiedad del pagador, dicho porcentaje se aplicará sobre el valor de mercado que correspondería al vehículo si fuese nuevo.

¿Cómo aplicar un plan de retribución flexible en la empresa?

Implementar un plan de retribución flexible en tu empresa puede ser una solución inteligente para mejorar la compensación de los empleados sin incrementar los costes salariales. Sin embargo, para que realmente tenga un impacto positivo, es fundamental diseñarlo de forma estratégica y alineada con las necesidades del equipo. Aquí te explicamos cómo hacerlo paso a paso.

1. Escucha a tu equipo: ¿Qué beneficios valoran más?

Antes de diseñar el plan, es clave conocer qué beneficios son realmente importantes para los empleados. Cada persona tiene necesidades diferentes:

| Perfil del empleado | Beneficios más valorados |

|---|---|

| Padres y madres | Cheque guardería, seguro de salud familiar |

| Profesionales jóvenes | Transporte público, formación, gimnasio |

| Equipos comerciales | Coche de empresa, dietas, bonus por desempeño |

| Personal administrativo | Teletrabajo, tickets restaurante, flexibilidad horaria |

💡 Tip: Puedes hacer encuestas o reuniones de feedback para detectar qué beneficios desean más tus empleados.

2. Diseña el plan: Elige beneficios atractivos y viables

Una vez identificadas las necesidades, selecciona qué beneficios incluirás en el plan. Lo ideal es ofrecer una variedad de opciones, pero sin complicar la gestión.

Algunos de los beneficios más utilizados en la retribución flexible incluyen:

✅ Tickets restaurante (Hasta 11 € diarios exentos de IRPF)

✅ Cheque guardería (100% exento de IRPF)

✅ Transporte público (Hasta 1.500 € anuales exentos)

✅ Seguro médico (Exención de hasta 500 € por beneficiario)

✅ Formación y cursos (100% exento de IRPF)

✅ Planes de pensiones (Deducción fiscal para el empleado y la empresa)

📢 Importante: Asegúrate de no superar el límite del 30% del salario bruto anual en estos beneficios.

3. Implementa una plataforma para automatizar la gestión

Gestionar manualmente la retribución flexible puede volverse un reto administrativo. La solución es utilizar plataformas que faciliten la gestión, como Factorial o Cobee, que permiten a los empleados elegir sus beneficios y visualizar su impacto en la nómina.

Ventajas de usar una plataforma de retribución flexible:

- 📊 Automatización de cálculos fiscales y nóminas

- 💳 Acceso fácil a los beneficios desde una app

- 🔄 Flexibilidad total para los empleados

💡 Tip: Optar por herramientas digitales reducirá errores y mejorará la experiencia del empleado.

4. Comunica el plan de forma clara y atractiva

Uno de los errores más comunes es no explicar bien el plan. Para que tenga éxito, el equipo debe entender cómo funciona y cómo pueden beneficiarse.

📍 Acciones clave para una buena comunicación:

✅ Realiza una reunión informativa o webinar

✅ Crea una guía con preguntas frecuentes

✅ Muestra ejemplos prácticos de ahorro en nómina

Ejemplo de ahorro en nómina con retribución flexible:

| Concepto | Sin retribución flexible | Con retribución flexible |

|---|---|---|

| Salario bruto | 28.000 € | 28.000 € |

| Base imponible IRPF | 28.000 € | 24.000 € |

| IRPF aplicado | 18% | 15% |

| Salario neto final | 22.960 € | 23.560 € |

| Ahorro anual | – | 600 € |

📢 El resultado: Un empleado puede ahorrar hasta 600 € anuales al optimizar su salario con beneficios exentos de IRPF.

¿En qué casos cotiza la retribución flexible?

Existe una gran confusión sobre la tributación del salario en especie, porque solo algunos conceptos se consideran rendimientos del trabajo y estarán sujetos a retención del IRPF. Estos gastos computarán para el cálculo de la base reguladora para recibir algún tipo de prestación, tanto de la seguridad social como por desempleo, y también se tendrán en cuenta a la hora de calcular la indemnización por despido.

A continuación listaremos en detalle aquellos bienes y servicios que sí implican cotización en términos de retribución flexible.

- Vivienda: la empresa puede proporcionar una vivienda al trabajador de forma gratuita o por un precio inferior al de mercado mientras exista relación laboral entre ambos.

- Manutención: se refiere a la entrega por parte de la empresa al trabajador de cheques restaurante. Pero también le puede permitir realizar comidas en el comedor de la empresa asumiendo el coste de éstas.

- Vehículo: solo se considerará retribución flexible cuando la empresa se lo suministre para uso privado y no para uso laboral.

- Transporte: se refiere a los pagos por el transporte que realice el trabajador para ir al centro de trabajo o cuando vuelva a casa desde su trabajo.

Ventajas de la Retribución flexible

Las ventajas de la retribución flexible se pueden agrupar en dos bloques:

Ventajas para la empresa

No supone gastos adicionales para la empresa

Los planes de retribución flexible son sumamente atractivos para las empresas ya que no suponen gastos adicionales a nivel fiscal. La retribución en especie no implica un incremento en el IRPF o la cuota de la Seguridad Social.

Ayuda a la empresa a volverse más competitiva a la hora de atraer talento

Para empresas en crecimiento, por ejemplo en el sector tecnológico, la retribución flexible, junto con otros beneficios como la conciliación familiar, y otros perks (un espacio de trabajo agradable, catering gratis, actividades financiadas por la empresa, etc), hace que resulten más atractivas a los candidatos que buscan trabajo.

Permite mejorar la retribución neta y motivación de los empleados

Muchas empresas españolas están cambiando su modelo retributivo para dar más flexibilidad a sus trabajadores. Con el objetivo de desarrollar equipos más motivados y felices, y que supone dinámicas de management horizontales y transparentes.

En materia estrictamente retributiva, esta nueva filosofía implica no solamente un ahorro para el trabajador, sino que le permite decidir qué productos y servicios utilizar, según lo que más se ajuste a sus necesidades, y tener un mejor control de su retribución.

No conlleva un esfuerzo administrativo

Implementar un plan de retribución flexible no supone grandes modificaciones en cómo se gestionan las nóminas. Simplemente se debe dividir el sueldo bruto en salario fijo y variable (que es la parte que quedará exenta para el trabajador). La parte variable se descuenta del sueldo del empleado y la empresa lo pagará directamente como beneficio.

De este modo, el sueldo neto del empleado es menor y se reduce la cantidad total de IRPF a pagar. La retribución flexible es una práctica admitida y regulada fiscalmente para que empresa y empleado puedan optimizar sus recursos.

Ventajas para el equipo

Ahorro de impuestos

La retribución flexible reduce en gran parte ciertos gastos que el empleado realiza con frecuencia. Algunos gastos relacionados al transporte, comida, seguro médico, plan de pensiones, etc.

Como ya hemos dicho con la retribución flexible, los empleados pagarán estos gastos desde sus ingresos (salario bruto). Lo que se traduce en un significativo ahorro anual, al tener que la base imponible junto al IRPF se descontarán desde el bruto y no desde el neto.

Adaptable a las necesidades de las personas

Los empleados son libres de elegir que productos o servicios desean utilizar. Además, tienen el poder de decidir si hacen uso del plan de retribución flexible que ofrezca la empresa o no.

Mejora el equilibrio entre la vida personal y laboral

Al tener distintas opciones y poder elegir las que se ajusten a sus necesidades, los empleados lograrán tener una conciliación laboral y personal. Esto hará que su satisfacción y motivación aumente y sientan que su pertenencia con la empresa es cada vez mayor.

¿Cuáles son los límites de la retribución flexible? ⚖️

Aunque la retribución flexible ofrece muchas ventajas, existen ciertos límites legales que se deben respetar:

Límite del 30% del salario bruto anual

🔹 Un empleado no puede destinar más del 30% de su salario bruto a este tipo de retribución.

Límites específicos por beneficio

| Beneficio | Límite fiscal |

|---|---|

| Tickets restaurante | Hasta 11 € diarios exentos de IRPF |

| Transporte público | Hasta 1.500 € anuales exentos de IRPF |

| Cheque guardería | 100% exento de IRPF, sin límite de cantidad |

| Seguro de salud | Hasta 500 € anuales por beneficiario (1.500 € en caso de discapacidad) |

| Formación y cursos | 100% exento de IRPF, sin límite establecido |

📢 Importante: Si se superan estos límites, el exceso sí tributará en el IRPF del empleado.

No puede reducir el salario por debajo del SMI

🔹 La retribución flexible no puede hacer que el salario neto del trabajador quede por debajo del Salario Mínimo Interprofesional (SMI).

Exclusión de ciertos gastos

🚫 No se consideran parte de la retribución flexible los gastos derivados de la actividad profesional, como viajes de negocios o herramientas de trabajo.

Implementa un plan de retribución flexible eficaz

Paso 1. Evaluación y sondeo

Antes de empezar lo primero es conocer la situación real de la empresa y el equipo. Al existir varios servicios y productos que pueden ofrecerse como retribución flexible es importante conocer cuáles son los que el empleado necesita.

Para esto se puede elaborar encuestas personalizadas en donde se pregunte a los empleados qué productos o servicios son prioridad para ellos. Algunos servicios pueden ser ofrecer un seguro de salud, cheque comida, transporte, guardería, entre otros.

👉 Conoce cómo elaborar un plan de bienestar a tu equipo en 6 pasos

Paso 2. Diseñar el plan de retribución

La persona encargada de detectar y recoger toda la información sobre la situación de los empleados y conocer sus preferencias. Deberá encontrar la plataforma que más se adapte y con la que pueda trabajar de manera automatizada.

La finalidad es facilitar a las personas el uso de estos beneficios, es por eso, que la herramienta que se elija necesita ser de fácil uso y contener todos los beneficios o la gran mayoría. Esto también ayudará al responsable del plan a ahorrar horas de trabajo y gestiones con otros intermediarios.

Paso 3. La comunicación con los empleados

Este punto es clave a la hora de implementar un plan eficaz dentro de la empresa. Lo más probable es que si no se ha ofrecido antes ningún producto de retribución flexible el equipo no sepa cómo funciona ni por qué es tan importante para ellos. Muchos empleados desconocen que pueden ahorrar más de 2.000€ al año.

En Factorial siempre ofrecemos material informativo a las empresas que implementan un plan de retribución flexible para empoderar al responsable de recursos humanos y pueda resolver cualquier duda de los trabajadores de forma ágil y eficaz.

Paso 4. Contratación y puesta en marcha

En este último paso, ya solo queda realizar la contratación con el proveedor elegido y comunicarlo con el equipo. Es importante proporcionar material de cada producto que la empresa haya contratado para que las personas sepan cuáles son las ventajas principales.

Por su parte, las empresas que ofrecen estos planes de retribución flexible suelen ofrecer charlas para concientizar y que el empleado entienda cómo funciona y vea que el beneficio es mutuo, tanto para ellos mismos como para la empresa.

Lo ideal es que con el tiempo se pueda medir el éxito de la implementación del plan a través de informes generados por la plataforma y/o la realización de encuestas de satisfacción a los empleados.

👉🏻 También puedes usar una herramienta como cobee, que simplifica la implementación para una retribución flexible eficaz.

¿Cómo ofrecer retribución flexible a tu equipo?

Cada empresa puede implementar la retribución flexible de manera diferente. El no contar con un programa adecuado puede traer las siguientes desventajas:

- Complicaciones al gestionar las nóminas al estar directamente relacionado con la retención del IRPF.

- Al ser beneficios personalizados para cada persona se pierde el control en la gestión.

- Difícilmente se lleva un seguimiento de los impuestos que se pueden reducir gracias a estos beneficios.

Sabemos lo importante de ofrecer algo más al equipo para contribuir con su balance de la vida laboral y profesional. Por eso, te damos estos consejos para gestionar de la mejor manera la retribución flexible en tu empresa:

- Gestionar las nóminas directamente desde una sola plataforma incluyendo los suplementos, beneficios, variables, horas extras, etc.

- Crear distintas políticas de retribución flexible que incluyan los complementos salariales de forma personalizada.

- Visualizar el monto y la descripción de los suplementos salariales y beneficios por periodo para cada empleado.

- Permitir al equipo completar encuestas de satisfacción programadas para detectar sus necesidades y preferencias respecto al plan de retribución flexible.

Con Factorial puedes lograr todo esto y más. Agenda una demo gratis y te enseñamos la mejor forma de gestionar tus planes de retribución flexible. Además, gracias a la integración con Cobee, plataforma de planes de retribución flexible y beneficios sociales, podrás optimizar aún más las compensaciones de tu equipo. Más información aquí.

No tenía ni idea de que es la Retribución Flexible y una compañera me pasó el link vuestro. Muy claro y muy interesante. Voy a descargar el ebook y si tengo alguna duda ya comentaré! La tarjeta restaurante sobre todo quiero proponerla en la empresa.

Hola Carmen!

Gracias por consultar nuestro artículo y descargarte nuestro ebook gratuito. Cualquier duda que tengas sobre los salarios en especie puedes preguntarnos :) Sabemos que todo el asunto de desgrabar en IRPF no parece fácil al principio pero ¡lo es! Si decidís usar FactorialHR para implementar vuestro plan de retribución flexible todo el proceso será rápido e indoloro ;) nosotros nos encargamos de todo.

Buenas noches ,

Me gustaría proponer un plan de compensación flexible en mi empresa , se como funciona y ventajas y beneficios para empresa y empleados , pero tengo una duda.

¿Cuánto es el salario mínimo anual para beneficiarse de este PCF ?

He realizado simulaciones y el beneficio es 0 .

Muchas gracias .

Hola Estefanía,

Imagino que si has hecho una simulación y te sale como «0» en beneficio anual puede ser porque el salario que has indicado no llega al mínimo para tener que practicarle retención de IRPF, ya que la retribución flexible tiene una parte que no tributa.

Saludos

Hola Buenas Tardes,

He estado leyendo diferentes opiniones sobre la retribución flexible, me parece un plan de retribución muy interesante para las empresas y los empleados por las bondades que ofrece.

El contenido de vuestra pagina es uno de los mejores que he podido leer, por lo el tipo de lenguaje que se usa. Actualmente estoy desempleada y soy una «enamorada» de los procesos de los RRH.

He intentado bajar el ebook pero no he tenido éxito si pudierais ayudarme a obtenerlo os lo agradecería mucho.

Saludos

Buenos días Ma Carmen,

¡Muchas gracias por tus palabras! ☺

El ebook debería de haberte llegado al correo, no hemos detectado ningún error, vuélvelo a intentar, comprueva todas tus carpetas y si no te llega háznoslo saber.

¡Que tengas un buen día!

Buenos días!

A mi también me ha parecido muy interesante!

Lo quiero poner en marcha, sabes si la compra de vacaciones podría entrar como retribución flexible?

Muchas gracias y saludos!

Hola Ana,

No es una práctica muy común en las empresas y no se considera retribución flexible.

Un saludo.

Saludos. Quiero instar a mi empresa a ofrecer a la plantilla servicios de cuidado a ancianos, dependientes y niños a la plantilla, argumentando a favor de la conciliación. ¿Qué ventajas fiscales específicas tiene para la empresa hacerse cargo de estos servicios y ponerlos como retribución, y qué ventajas económicas particulares tendría para el trabajador?

Gracias de antemano. Este artículo abrirá los ojos a muchos responsables de recursos de pymes.

Hola Fernando,

Buena inciativa. Desafortunadamente no existe ningún producto o servicio que tenga ventajas fiscales a través de la retribución flexible para llevar a cabo esta actividad. Los productos de retribución flexible están limitados a los que aparecen en el artículo.

Un saludo

Rubén

Buenos dias,

Me ha parecedo un contenido muy interesante, trabajo en RRHH y estamos valorando incluir el seguro médico como retribución flexible, pero no se aclara cómo se desglosaría el gasto si el trabajador/a está por convenio, es decir, si no tiene complementos o mejoras voluntarias. ¿Podría hacerse? En caso de poder hacerse, ¿Cómo se haría?

Muchas gracias de antemano.

Buenas tardes, Covadonga.

Eso dependería de la empresa que contratáseis para ofrecer estos beneficios. Hay empresas que contratan el seguro médico separado de los demás beneficios, por ejemplo. Si quieres más información, tenemos otro artículo sobre la retribución flexible: https://factorialhr.es/blog/tecnologia-servicio-retribucion-flexible/.

Buenas tardes,

Un artículo muy interesante y bien explicado.

Si como empresa aplico este tipo de retribuciones, por seguro médico y gimnasio puedo deducirlo del impuesto de sociedades, ¿es posible deducirlo también para el caso de guardería y tickets de restaurante?

Muchas gracias de antemano!

Saludos,

María

Hola María,

Dependiendo de si lo paga el empleado y se lo deduce el o es la empresa que lo paga.

Saludos

Hola,

Yo tengo contratado el ticket guardería con mi empresa. Quería saber si ahora que el Gobierno ha aprobado la Deducción de hasta 1000 Euros por llevar a hijos ala guardería me sigue saliendo a cuenta la retribución flexible de mi empresa o ya no.

Gracias.

Un saludo,

Lara

Hola Lara,

Ambas cosas son compatibles y tienen ventajas para el trabajador.

Saludos

Hola!

Me cuesta ver la forma en la que se instrumentaliza el pago del salario flexible. Me explico:

¿Cómo percibe el empleado el dinero para pagar el abono transporte mensual? ¿Y para pagar con cheques comida… se podría poner el dinero en una tarjeta prepago?

Hola David,

El dinero se quita de la nómina lo que hace bajar en muchos casos el tramo de IRPF y de este importe no se paga tampoco el IRPF.

Por otro lado el empleado recibe una tarjeta monedero por producto contratado (estilo prepago) donde cada mes se le ingresará el importe solicitado y podrá usar con el transporte público o cualquier tpv que esté categorizado para bares o restaurantes.

Saludos

Buenas tardes,

Me ha parecido muy interesante.

Si se opta por un vehículo, ¿cómo se articularía? Estaría a nombre de la empresa y con el trabajador como conductor habitual. ¿El pago mensual del leesing por ejemplo, aparecería descontado en su nómina? Si antes de la finalización del pago del vehículo, el trabajador deja de prestar sus servicios en la empres, ¿qué ocurriría?

Gracias por vuestra respuesta.

Saludos

Hola Elena,

Esto deberías consultarlo con un asesor laboral que te informe exactamente del funcionamiento de esta retribución en especie.

Saludos

Pago Adeslas a través de la empresa que me lo descuenta en nómina el importe es de 49 euros X 3 miembros de mi unidad familiar osea 147 al mes por 12 mensualidades= 1764 euros al año si tengo exento 500 por cada uno lo que tributa son 264 euros repartidos en 12 mensualidades pero me comenta la empresa que solo tributo a Hacienda por los 264 al año pero tengo que cotizar a la seguridad social por los 1764 euros porque no está exento. Es correcto??

Hola Antonio,

Tal y como comentas, el seguro de salud está exento de tributación hasta 500€ por persona al año, pero no está exento de cotización a la Seguridad Social. Con lo cual, lo que te comenta tu empresa es correcto.

Saludos

Hola:

Muy buen artículo. Es claro

Por un lado está claro que en caso de seguro médico , si te pagan más de 500 euros al año, el exceso tributa en IRPF

Me surge una duda. Quiero solicitar a mi empresa que me retribuya parte de mi salario a través del cheque guardería pagándome la escuela infantil de mi hijo de 2 años

En el artículo decís que el cheque guardería se puede deducir en su totalidad del Impuesto de Sociedades de la empresa y no existe una cantidad máxima.

Pero ¿qué pasa en el IRPF? ¿Yo no tributaría por esa parte de salario que me pueden pagar a través del cheque guardería?.

Actualmente la guardería de mi hijo tiene un coste de 450 euros mensuales.

En caso de que la empresa accediera al pago de parte de mi salario a través de cheque guardería, ¿cuál sería el límite para que yo no tribute nada? Si me pagaran una guardería de 800 euros al mes (8.800 euros al año – 11 meses), ¿no pagaría IRPF por esa retribución? Imagino que habrá un límite como en el seguro médico, ¿no?

Muchas gracias

cantidad que me paguen

Hola Pedro,

Esto deberías consultarlo con el departamento de RRHH de tu empresa, el caso es muy específico.

Saludos

Buenos días,

Muchas gracias por vuestro artículo, me ha quedado muy claro y estoy considerando plantearlo en mi empresa. Para ello antes de nada me gustaría confirmar un dato: el incluir este tipo de beneficios en la nómina de los empleados no tiene ningún coste ni para el trabajador (respecto a su nómina sin beneficios) ni para la empresa, es correcto?

Muchas gracias de nuevo y un saludo,

Julia

Hola Julia,

En cuanto al servicio de retribución flexible que ofrece Factorial, es una modalidad que ofrecemos contratando Factorial HR, la versión de pago. No ofrecemos beneficios separado de Factorial HR. En cuanto al coste, al empleado no le supone ningún coste, sino un ahorro fiscal a final de año, a la empresa le supone el coste de comisiones que se pacte con el proveedor del servicio. En el caso que tenga interés sobre Factorial HR, ¡puede darnos su información de contacto y un compañero de nuestro equipo se pondrá en contacto con usted cuanto antes!

Saludos