Relacionarse con la administración pública no siempre es fácil. Para hacerlo, hay que trabajar con modelos, formularios y plazos que pueden resultar confusos. Si eres autónomo o tienes una empresa, seguro que ya lo sabes.

Uno de ellos es el modelo 111, clave para las empresas y autónomos que tienen empleados o trabajan con otros profesionales.

| Tabla de contenidos: |

Qué es el modelo 111 y para qué sirve

El modelo 111 es el que se utiliza para declarar e ingresar las retenciones que la empresa detrae de los importes que paga a trabajadores o profesionales y en los demás casos que establece la ley.

Estos importes deben ser abonados a Hacienda de forma trimestral o mensual, dependiendo del volumen de negocio de la empresa, y para los sujetos a los que corresponden funcionan como un pago a cuenta de su futura declaración de la renta (de cuyo resultado lo podrán restar).

Por ejemplo, si una empresa tiene empleados, al pagar los sueldos mensuales retiene un porcentaje del salario en concepto de IRPF. Esa cantidad es la que debe declarar e ingresar a favor de la AEAT mediante el modelo 111. Y los trabajadores podrán restarla del resultado de su declaración.

Además de las retenciones practicadas a los trabajadores, también incluye las correspondientes a facturas emitidas por profesionales y artistas personas físicas o autónomos que desarrollan ciertas actividades y están acogidos al Régimen de Estimación Objetiva (módulos).

Más adelante detallamos otras cantidades retenidas por otros conceptos que también se ingresan mediante este modelo aunque de manera menos habitual. Pero es fundamental tener claro que, en todo caso, se trata de importes que se descuentan e ingresan como pago a cuenta del I.R.P.F. y por eso solo atañe a personas físicas, nunca a sociedades y otras entidades.

Diferencia entre modelo 111 y 115

Ambos documentos son declaraciones obligatorias para empresas y autónomos que realizan retenciones, pero se utilizan en contextos distintos. Como hemos señalado, el modelo 111 se refiere a las retenciones sobre rendimientos del trabajo y actividades profesionales

El modelo 115 se utiliza para las retenciones por alquiler de inmuebles urbanos. Si una empresa alquila un local, oficina o similares para su actividad, el inquilino debe retener un porcentaje de la renta mensual, que debe ingresar en Hacienda en nombre del arrendador.

Eso sí, hay una cosa que tienen en común: la omisión de la declaración correspondiente puede acarrear sanciones.

Diferencia entre modelo 111 y 123

La principal diferencia entre estas declaraciones la encontramos en el tipo de ingresos que dan lugar a las retenciones. El primero de ellos se utiliza para declarar, principalmente, las retenciones relacionadas con actividades laborales y profesionales.

En cambio, el 123, se emplea para ingresar las retenciones praticadas sobre rendimientos del capital mobiliario, como dividendos, intereses de cuentas bancarias o inversiones, y derechos de autor.

También se utiliza para las retenciones sobre intereses que provienen de préstamos entre empresas o personas, y de instrumentos financieros como depósitos o bonos.

Quieres saber más sobre los modelos tributarios para empresas 👉🏼 Aquí tienes nuestro artículo

Quién está obligado a presentarlo

El modelo 111 debe ser presentado por todas las personas y entidades que estén obligadas a retener o ingresar a cuenta sobre determinadas rentas, de acuerdo con lo establecido en la normativa fiscal. Estas retenciones se aplican a las siguientes situaciones:

- Rendimientos del trabajo, es decir, cuando se pagan salarios o nóminas a empleados.

- Rendimientos de actividades económicas, como:

- Actividades profesionales (por ejemplo, servicios prestados por un abogado).

- Actividades agrícolas, ganaderas y forestales.

- Algunas actividades empresariales que tributen en el sistema de estimación objetiva (módulos).

- Rendimientos por derechos de propiedad intelectual e industrial, asistencia técnica, arrendamiento y subarrendamiento de bienes muebles, negocios o minas, y cesión de derechos de imagen.

- Premios obtenidos por participación en juegos, concursos o rifas.

- Ganancias patrimoniales derivadas de aprovechamientos forestales en montes públicos.

- Cesión de derechos de imagen que esté sujeta a un régimen especial de imputación de rentas.

Puede ocurrir que durante un trimestre o mes (según el caso) se hayan abonado rentas sujetas a retención pero, conforme a la normativa, pero sin que esta se haya practicado por cumplir determinados requisitos (por ejemplo, por no llegar al importe mínimo que establece la ley).

En estos casos, deberá presentarse igualmente ese modelo 111 como autoliquidación negativa, es decir, sin que haya un importe a ingresar en Hacienda.

Qué pasa si estando obligado no se presenta

Si una empresa o autónomo está obligado a presentar el modelo 111 y no lo hace, puede enfrentarse a sanciones.

El tipo de sanción dependerá de si no se presenta en plazo pero sí voluntariamente una vez finalizado este o si se hace cuando Hacienda ha detectado la falta y requiere su presentación. En cualquier caso, el contribuyente deberá pagar recargos por el retraso, y si la Agencia Tributaria envía un requerimiento, la sanción será mayor.

Régimen sancionador

Las sanciones pueden ser leves, graves o muy graves dependiendo de la infracción. Los recargos por presentar fuera de plazo varían según el tiempo transcurrido.

Por ejemplo, si la presentación del modelo 111 se realiza antes de que Hacienda detecte el incumplimiento, solo se aplicará un recargo por demora.

En cambio, si el organismo interviene, las multas pueden oscilar entre el 50% y el 150% del importe no declarado.

Cuándo se presenta el modelo 111

El modelo 111 se presenta trimestral o mensualmente, dependiendo del tipo de empresa. La mayoría de las pymes y autónomos lo presentan de forma trimestral, mientras que las grandes empresas lo presentan mensualmente.

Declaraciones mensuales

En el caso de las grandes empresas, definidas según el artículo 71.3 del Reglamento del IVA como aquellas con una facturación anual superior a 6.010.121,04€, están obligadas a presentar la declaración de manera mensual.

El plazo para realizarla es del día 1 al 20 del mes siguiente al que se refiere. Por ejemplo, el modelo de enero se debe presentar entre el día 1 y 20 del mes de febrero, la de febrero entre el día 1 y 20 del mes de marzo, y así sucesivamente.

Declaraciones trimestrales

Las pymes y los autónomos, que son la mayoría del tejido empresarial de nuestro país, deben presentar el modelo 111 de forma trimestral. Los plazos son:

- Primer trimestre: Del 1 al 20 de abril.

- Segundo trimestre: Del 1 al 20 de julio.

- Tercer trimestre: Del 1 al 20 de octubre.

- Cuarto trimestre: Del 1 al 20 de enero.

Si el día 20 cae en festivo o fin de semana, el plazo se extiende hasta el siguiente día laborable.

Domiciliación y resumen anual

Si se quiere domiciliar el pago, deberá presentarse la declaración al menos cinco días antes de la finalización del plazo, tanto en modelos trimestrales como en los mensuales.

En cuanto al resumen anual de estas retenciones (modelo 190) se presenta entre el 1 y el 31 de enero del año siguiente, once días después del plazo de la última declaración mensual o trimestral del año.

Cómo se presenta el modelo 111

El modelo 111 se presenta de manera telemática a través de la Sede Electrónica de la Agencia Tributaria. Para ello, es necesario contar con un certificado digital o usar el sistema Cl@ve PIN. Una vez dentro, se debe rellenar el formulario online con los datos correspondientes a las retenciones aplicadas.

Cómo se paga el modelo 111

El pago del modelo 111 se puede realizar a través de internet, de tres formas:

- Directamente desde la cuenta bancaria.

- Usando un Número de Referencia Completo (NRC) proporcionado por la entidad bancaria.

- Mediante domiciliación en el número de cuenta proporcionado por la empresa y de la cual debe ser titular. En este caso, la declaración habrá que presentarla, como máximo, cinco días antes de la finalización del plazo.

Aplazamiento y fraccionamiento

En la mayoría de los casos, si la empresa o autónomo no puede abonar el importe total en el momento de la presentación de cualquier declaración, puede solicitar un aplazamiento o fraccionamiento del pago.

Sin embargo, Hacienda no permite el aplazamiento del modelo 111 al tratarse de cantidades que se han descontado a otros sujetos.

Declaración complementaria

En caso de haber cometido un error en una declaración anterior, se puede presentar una declaración complementaria. Esta sirve para corregir equivocaciones u omisiones y ajustar el importe de las retenciones a la cantidad correcta.

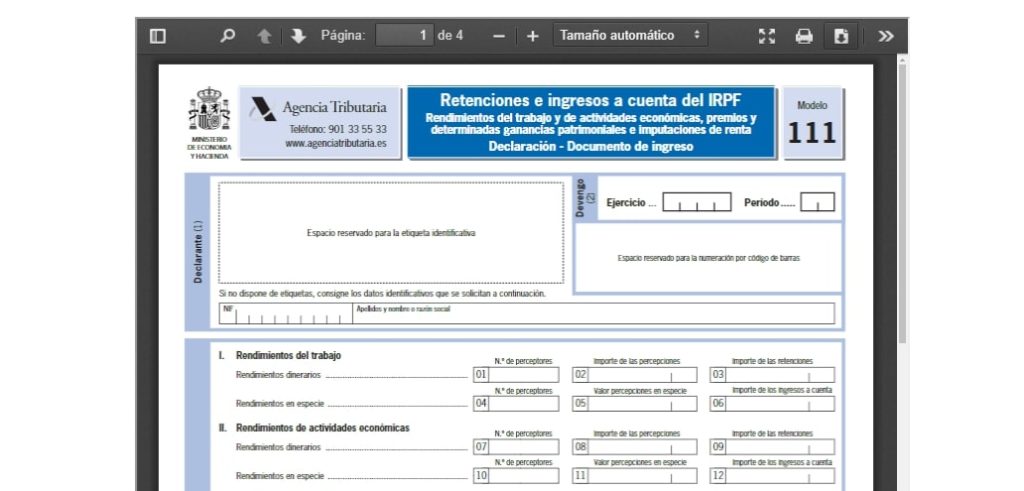

Cómo rellenar el modelo 111

Rellenar correctamente el modelo 111 es imprescindible para cumplir con las obligaciones fiscales y evitar sanciones o recargos. El proceso no es complicado, pero es importante seguir cada paso con precisión, asegurándose de que los datos incluidos sean correctos.

A continuación, explicamos cómo cumplimetarlo, tanto si se hace de forma telemática (obligatorio para la mayoría de los casos) como si se presenta una declaración en papel impreso generado por el servicio de impresión de la AEAT (en situaciones muy específicas).

Paso 1: Acceso a la Sede Electrónica de la Agencia Tributaria

Lo primero que hay que hacer es acceder a la Sede Electrónica de la Agencia Tributaria. Es necesario contar con un certificado digital o estar registrado en el sistema Cl@ve PIN para identificarte como contribuyente.

Una vez dentro, selecciona la opción correspondiente a la presentación del modelo 111 dentro de la sección de “Trámites destacados” o busca en el apartado de Declaraciones y liquidaciones.

Paso 2: Datos identificativos del declarante

El primer paso al rellenar el modelo 111 es completar los datos identificativos de la empresa o del autónomo. Estos datos incluyen:

- NIF (Número de Identificación Fiscal).

- Nombre o razón social.

- Ejercicio y periodo. Se debe seleccionar el ejercicio fiscal (el año en curso o el correspondiente) y el periodo de la declaración. Para declaraciones trimestrales, los periodos son 1T (primer trimestre), 2T (segundo trimestre), 3T (tercer trimestre) y 4T (cuarto trimestre). Para grandes empresas que declaran mensualmente, el periodo se especifica mes a mes (01 para enero, 02 para febrero, etc.)

Paso 3: Sección de liquidación

Esta es la parte más importante del modelo, donde debes detallar todas las retenciones que has practicado durante el trimestre o mes.

Aquí deberás incluir la información relacionada con los perceptores (empleados o profesionales) y las cantidades retenidas. En la sección de liquidación, deberás rellenar los siguientes campos:

- Rendimientos del trabajo:

- N.º de perceptores. Aquí se indica el número de empleados a los que se les ha abonado salarios en el período en cuestión. Si has retenido IRPF a 5 trabajadores, introduces el número 5.

- Importe de las percepciones. La suma de los sueldos brutos o las cantidades pagadas a los empleados, tanto si se les ha aplicado retención como si no. Por ejemplo, si has pagado en total 20.000 € en sueldos, esa es la cifra que debes incluir.

- Importe de las retenciones. Se debe introducir la suma de las retenciones de IRPF aplicadas a las nóminas.

- Rendimientos de actividades económicas:

- N.º de perceptores. En este campo se introduce el número de profesionales autónomos a los que has pagado facturas con retención.

- Importe de las percepciones. La suma total de las facturas emitidas por esos autónomos antes de aplicar la retención.

- Importe de las retenciones. El importe total retenido en las facturas de los autónomos.

- Premios y ganancias patrimoniales. Si en el periodo declarado has otorgado premios que están sujetos a retención (por ejemplo, en rifas o concursos), deberás detallar aquí el número de perceptores, el importe de las percepciones y las retenciones aplicadas. Si no es el caso, esta sección se deja en blanco.

📌 Rellenar automáticamente el modelo 111 con Factorial

Cómo contabilizar el modelo 111

Para registrar el pago de las retenciones en la contabilidad, es necesario hacer un asiento contable que reflejará la salida de dinero de la cuenta bancaria y el ingreso correspondiente a Hacienda por las retenciones de IRPF.

Las cuentas contables relacionadas con el modelo 111 son principalmente dos:

- 4751 – Hacienda Pública. Acreedora por retenciones practicadas. Esta cuenta registra las retenciones del IRPF sobre ingresos como salarios, servicios profesionales o alquileres.

- 572 – Bancos. Refleja los fondos disponibles en cuentas corrientes, usados para cumplir obligaciones financieras.

Si se desea, también se pueden utilizar subcuentas específicas para desglosar estas retenciones:

- 47511: registra las retenciones en nóminas de empleados.

- 47512: refleja las retenciones de IRPF sobre servicios profesionales.

- 47513: registra retenciones sobre pagos por alquileres.

El asiento contable para el pago del modelo 111 involucra la cuenta 4751 (o la desglosada que se utilice) en el debe y la cuenta 572 en el haber, aplicando la subcuenta correspondiente según el tipo de retención.

| Código | Cuenta | Importe debe | Importe haber |

| (4751) | HP. Acreedora por retenciones practicadas | xxxx | |

| (572) | Bancos | xxxx |

Preguntas frecuentes sobre el modelo 111

Si el modelo 111 sale negativo ¿se presenta?

Hay que distinguir dos casos:

- Si se han pagado sueldos pero no se ha practicado retención alguna sí que hay que presentarlo aunque no salga nada a pagar.

- Si ni se ha retenido ningún importe, sea por el concepto que sea, ni se han abonado sueldos no sujetos a retención no hay que presentar el modelo en blanco.

¿Se puede consultar una declaración ya presentada?

Sí, a través de la Sede Electrónica de Hacienda es posible consultar las declaraciones anteriores y revisar los justificantes de pago.

¿Hay resumen anual del modelo 111?

Sí, el resumen del modelo 111 es el 190, que se presenta anualmente y que incluye la información detallada relativa a cada perceptor.

¿Cuándo y cómo se da de baja el modelo 111?

La obligación de presentar el modelo 111 se da de baja mediante la presentación de la declaración censal correspondiente (modelo 036 o 037) en el plazo máximo de un mes desde que finalizó la obligación de practicar retenciones.

✅ Prueba gratis Factorial y gestiona todas las incidencias en las nóminas de tus empleados